El análisis técnico es un método de evaluación de activos financieros que se basa en el estudio de datos de mercado históricos, principalmente precios y volúmenes.

A diferencia del análisis fundamental, que se centra en el valor intrínseco de un activo considerando factores económicos, financieros y otros cualitativos, el análisis técnico se enfoca en los patrones de precios y volúmenes para predecir movimientos futuros en el mercado.

Esta guía te enseñará todo lo que necesitas saber para dominar los fundamentos básicos que te permitirán desarrollarte en el trading por buen camino.

Haz más de lo que funciona y menos de lo que no

Steve Clark

Smart money trading:

Guía definitiva

Índice

La teoría de ondas de Elliott es un tema extenso y complejo, pero a pesar de su complejidad, hay algunos elementos de las ondas de Elliott que pueden ser incorporados y pueden ayudarte a analizar un mercado.

Ralph Elliott, un trader que desarrolló la teoría, dijo que las tendencias en los mercados financieros resultaban de la psicología predominante de los participantes.

Descubrió que los cambios en la psicología de las masas siempre se manifestaban en los mismos patrones fractales recurrentes o ondas.

Elliott descubrió que los patrones de precios estaban estructurados de la misma manera, por lo que los precios se movían en ondas impulsivas y correctivas.

Saber qué onda está en curso y cuáles fueron las ondas recientes te ayudará a prever lo que es probable que haga el precio a continuación.

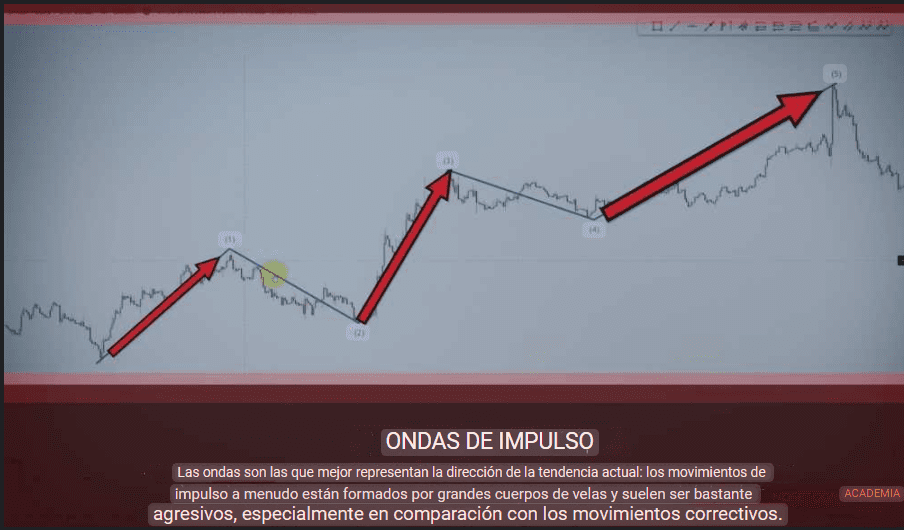

Impulsos

Las ondas impulsivas son las que mejor representan la dirección de la tendencia actual.

Durante una tendencia alcista, por ejemplo, los movimientos impulsivos son aquellos que empujan los precios hacia arriba.

Estos movimientos impulsivos a menudo están compuestos por grandes cuerpos de velas y suelen ser bastante agresivos, especialmente en comparación con los movimientos correctivos.

Recuerda que una tendencia alcista sigue alcanzando precios más altos porque los movimientos hacia arriba son mayores que los movimientos hacia abajo que ocurren entre esas grandes ondas alcistas.

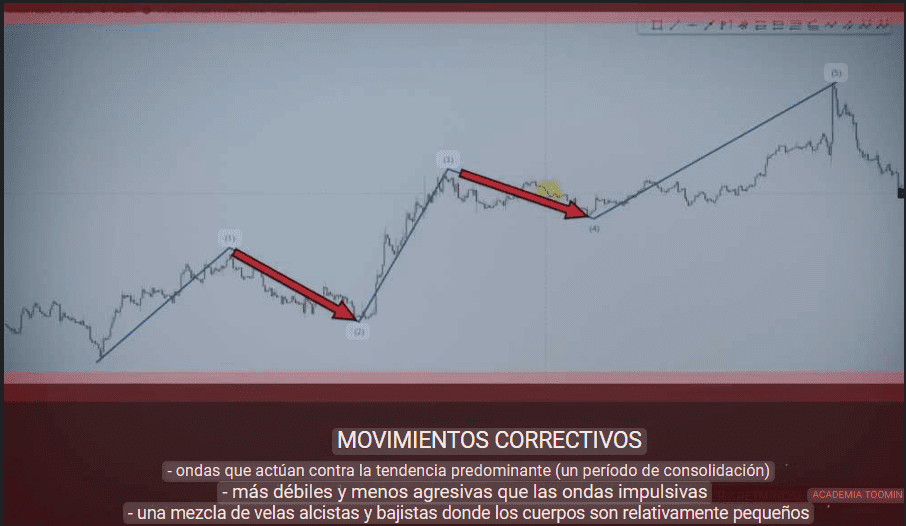

Correcciones (Pullbacks)

En el extremo opuesto del espectro tenemos los movimientos o ondas correctivas que van en contra de la tendencia predominante.

Estos movimientos en contra de la tendencia representan el período de consolidación y suelen ser más débiles y menos agresivos que las ondas impulsivas.

El movimiento correctivo durante una tendencia alcista se caracteriza por un movimiento hacia abajo o incluso lateral.

A diferencia de los movimientos impulsivos, las correcciones se forman por una mezcla de velas alcistas y bajistas donde los cuerpos son relativamente pequeños.

Estructura de las impulsos y correcciones dentro del precio

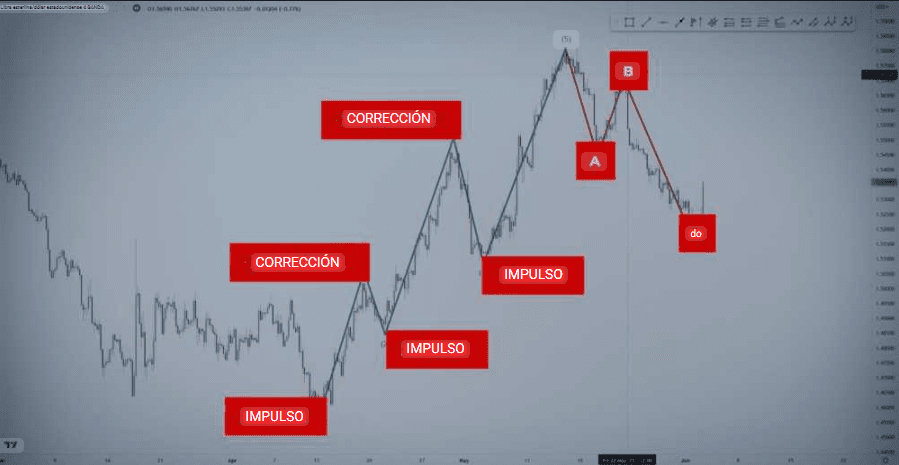

Elliott descubrió que cuando una tendencia alcista está en curso, típicamente tiene tres grandes movimientos de precios hacia arriba y dos correcciones.

Esto crea un patrón de cinco ondas: impulso, corrección, impulso, corrección y otro impulso.

La tendencia alcista es seguida por tres ondas a la baja: un impulso hacia abajo, una corrección al alza y luego otro impulso hacia abajo.

Las ondas de este último se etiquetan como A, B y C.

Elliott también descubrió que estos movimientos son fractales, lo que significa que el patrón ocurre tanto en marcos de tiempo pequeños como grandes.

Las 3 reglas principales de las ondas de Elliot

Hay tres reglas en las que todos los traders de ondas de Elliott están de acuerdo:

- El final de la onda 2 no puede pasar del inicio de la onda 1.

- La onda 3 no puede ser la onda impulsiva más corta, lo que significa que la onda 1 o la onda 5, o ambas, deben ser más cortas que la onda 3.

- La onda 4 no puede entrar en el territorio de precios de la onda 2, lo que significa que las ondas 2 y 4 deben tener una separación clara en los precios.

Si alguna vez estás atascado sobre dónde colocar tus puntos de ondas de Elliott, recuerda siempre seguir estas tres reglas.

Cómo operar las ondas de Elliot

Conocer la ubicación y saber en qué onda te encuentras potencialmente puede ayudarte a cronometrar mejor el mercado.

Lo más aconsejable es que operes en la dirección de las ondas impulsivas, porque es en esa dirección donde el precio realiza los movimientos más grandes.

Puedes utilizar el final de las ondas correctivas para entrar en una operación en tendencia, con el objetivo de capturar la siguiente onda impulsiva más grande.

La forma ideal de operar es comprar durante retrocesos o al final de una onda correctiva en tendencias alcistas, y aprovechar la siguiente onda impulsiva a medida que el precio sube.

Asimismo, vendes al final de una onda correctiva en una tendencia bajista para obtener ganancias de la siguiente onda impulsiva a la baja.

Estructura del mercado

Lo primero que se debe hacer en cualquier estrategia de trading, es definir quién ostenta la dominancia actual del mercado entre compradores y vendedores.

Para esto, debes prestar especial atención al PRECIO. El precio lo es todo y te dirá TODO lo que necesitas saber.

El precio se mueve formando tendencias, movido por la oferta y demanda,

Tendencia alcista:

Se produce cuando el precio alcanza máximos y mínimos más altos.

La tendencia alcista dará señales de agotamiento cuando no sea capaz de crear máximos y mínimos más altos.

Tendencia bajista:

Se produce cuando el precio alcanza máximos y mínimos más bajos.

La tendencia alcista dará señales de agotamiento cuando no sea capaz de crear máximos y mínimos más bajos.

Tendencia lateral

Se produce cuando el precio hace máximos y mínimos iguales.

Esta tendencia se romperá cuando el precio rompa uno de los soportes o resistencias y forme una nueva tendencia.

Esta fase también se conoce como fase de consolidación del mercado.

El 70% del movimiento del precio se produce en esta fase.

Cómo identificar una fase de consolidación

Mientras estés en una tendencia alcista, leer la estructura del mercado es sencillo, pero debes determinar cuándo has pasado de una tendencia a una fase de consolidación.

Aquí tienes un método:

Consideremos una tendencia alcista que está pasando a consolidación.

- Debes observar una prueba fallida de un máximo reciente. Esto significa que el precio no logra superar el máximo reciente.

- Una prueba fallida del mínimo más reciente confirmaría que hemos entrado en una fase de consolidación, que durará hasta que el máximo o mínimo más reciente se rompa con al menos varios cierres por encima o por debajo de ese nivel, lo que significa que el precio se mantiene por un período más largo por encima o por debajo de ese nivel.

En este contexto, no olvides que la consolidación aún está dentro del contexto de una tendencia alcista. Hasta que el precio logre romper y mantenerse por debajo del último mínimo válido, la fuerza permanece al alza.

Analiza el mercado en diferentes marcos temporales

Es importante que analices la estructura del mercado en múltiples marcos temporales. (H4,D1,W1)

Debes evitar la trampa de tener una visión a corto plazo al limitarte a un solo marco temporal cuando realices tu análisis.

Se trata de encontrar confirmación en los marcos temporales más altos. Esto significa que, si planeas entrar en el mercado en el marco temporal de una hora, por ejemplo, debes entender qué tipo de condiciones dominan en los marcos temporales más altos.

Los más populares en este caso serían los gráficos de cuatro horas y los diarios.

Cómo determinar la fuerza de una tendencia

Debes hacerte la siguiente pregunta:

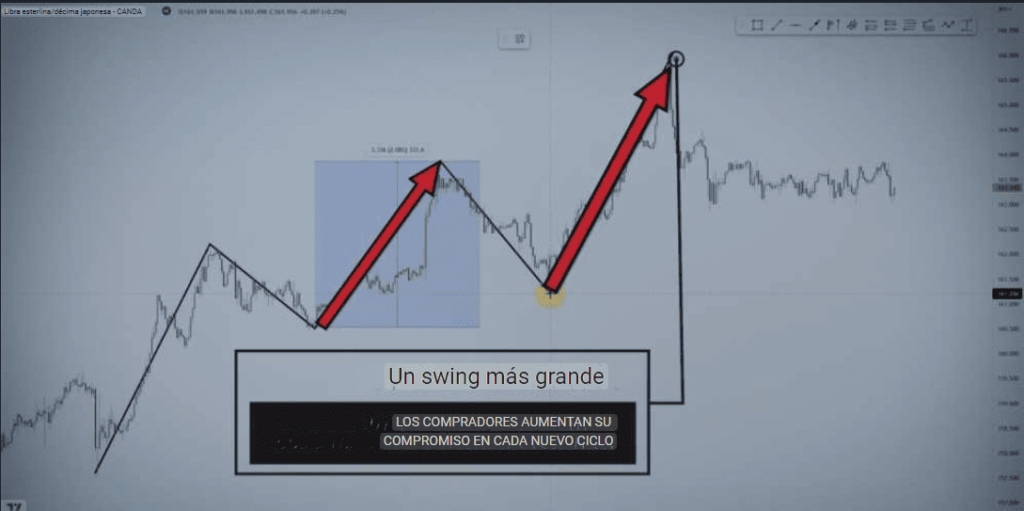

¿Están aumentando o disminuyendo en magnitud los nuevos movimientos dentro de la tendencia?

En la siguiente imagen, a pesar de haber entrado en un período de consolidación, si medimos las últimas ondas desde el último mínimo hasta el máximo más reciente, vemos que esta es mayor en comparación con la ola anterior.

Esto significa que los compradores están aumentando su compromiso en cada nuevo máximo del ciclo.

Cómo determinar la velocidad de una tendencia

Cuando se trata de la distancia que se mueve el precio, la fuerza es solo la mitad de la ecuación; la otra mitad tiene que ver con la velocidad del movimiento o la rapidez.

¿El movimiento más reciente surgió como un movimiento rápido e impulsivo, o el precio hizo un nuevo máximo más bajo con un impulso lento que tardó demasiado en formarse?

Una buena regla general es contar el número aproximado de velas que tomó alcanzar una nueva etapa.

En este caso, puedes ver que la segunda etapa se creó con un menor número de velas, lo que significa mayor velocidad.

Esta es la forma más simple de analizar un mercado. La gran ventaja de analizar la estructura del mercado de esta manera es que mantienes tus gráficos limpios y despejados.

Ruptura de la estructura de mercado

La ruptura de la estructura es el primer signo de que el mercado te está diciendo que está a punto de debilitarse o de revertirse.

Supongamos que tenemos una tendencia alcista con máximos más altos y mínimos más altos. Tenemos una ruptura de la estructura cuando el precio hace un nuevo mínimo más bajo y un máximo más bajo.

Esto te indica que esta tendencia podría estar debilitándose o podría revertirse.

Para una tendencia bajista, se aplica el mismo concepto: mínimos más bajos y máximos más bajos.

Tenemos una ruptura de la estructura cuando el precio hace un nuevo máximo más alto y un mínimo más alto.

No hay garantía de que la tendencia haya terminado, pero esto es una señal de advertencia, una señal de debilidad en la tendencia bajista anterior.

Ciclos del mercado

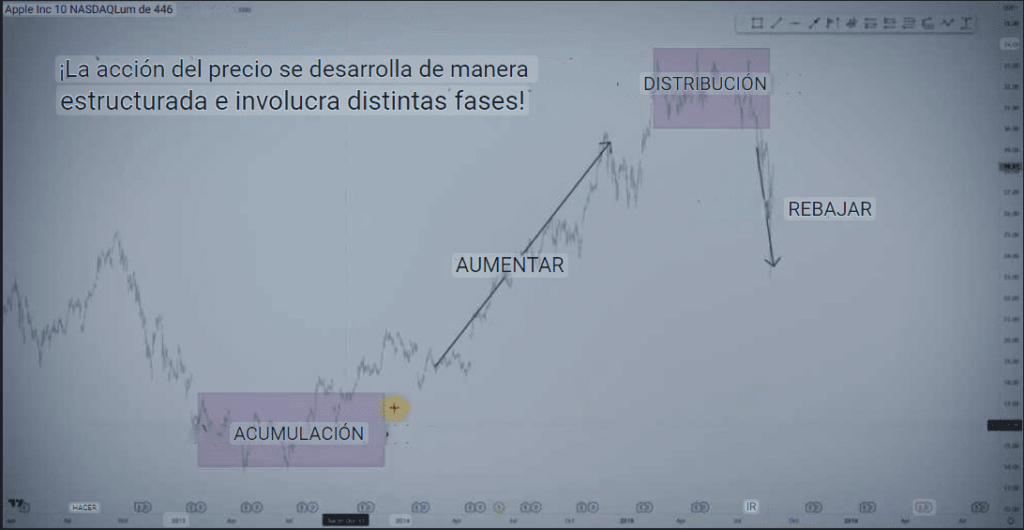

La acción del precio en los mercados financieros no ocurre al azar, sino que aparece de manera estructurada, involucrando fases distintas.

La acción del precio sigue cuatro ciclos diferentes: acumulación, fase alcista, distribución y fase bajista.

Fase de acumulación

La acumulación es el primer ciclo.

Esta fase se caracteriza por un aumento en la demanda del mercado.

Ocurre cuando el precio ha disminuido significativamente hasta el punto en que parece que el mercado ha sido sobrevendido.

En esta área, los compradores comienzan a acumular posiciones aprovechando los precios extremadamente bajos.

Aunque la acumulación se caracteriza por la victoria de los compradores sobre los vendedores, la acción del precio tiende a permanecer plana, luchando por alcanzar nuevos máximos.

En este caso, el precio oscila dentro de un rango, haciendo máximos más bajos, pero sin alcanzar nuevos máximos.

Incluso si el precio permanece en rango, la presión de compra domina la fase de acumulación.

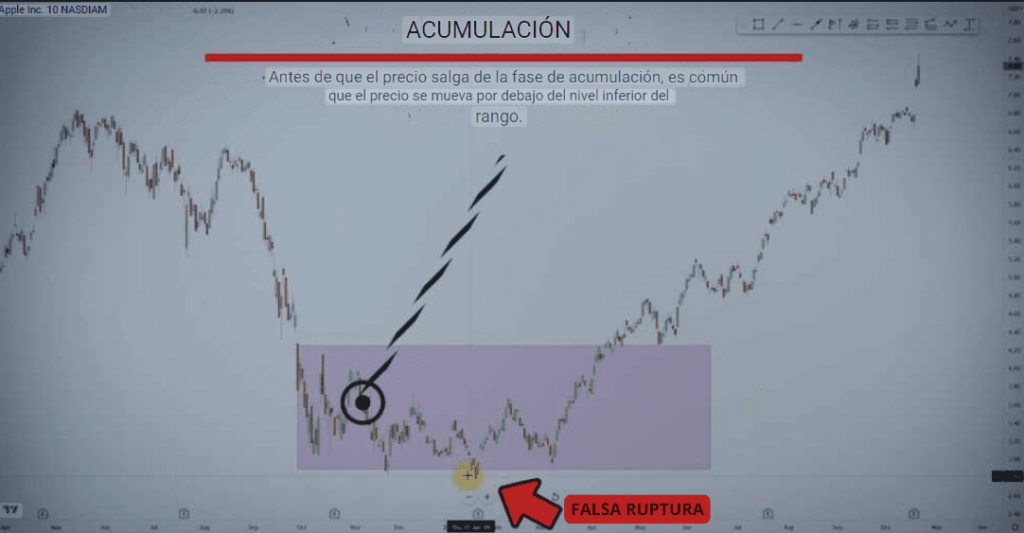

Antes de que el precio salga de la fase de acumulación, es común que el precio se mueva por debajo del nivel inferior del rango.

Este movimiento es una ruptura falsa, lo que da a los compradores otra razón para comprar a precios bajos.

Fase alcista

La fase alcista se caracteriza por la ruptura del precio hacia arriba.

Este ciclo ocurre cuando los compradores adquieren suficiente poder y control para llevar el precio por encima del nivel superior de la fase de acumulación.

El precio rompe el nivel superior del rango y comienza a hacer máximos y mínimos más altos.

Esto confirma que los compradores tienen el control y están preparados para llevar el precio a nuevos máximos.

Fase de distribución

La fase de distribución ocurre después de que el precio ha aumentado significativamente y los vendedores intentan recuperar el control.

Como resultado, la acción del precio en el gráfico parece plana, con el precio nuevamente operando en un rango.

Este rango generalmente se caracteriza por máximos más bajos y fondos planos. Antes de que el precio salga del rango en la fase de distribución, es común que se mueva por encima del nivel superior.

Esta ruptura falsa en la parte superior ofrece a los vendedores otra oportunidad para vender alto, luego el precio se mueve agresivamente por debajo del nivel inferior del rango, allanando el camino para la siguiente fase.

Fase bajista

Una fase bajista es la última etapa del ciclo, donde los vendedores dominan a los compradores y llevan los precios por debajo del nivel inferior de la fase de distribución.

Este ciclo aparece como una fuerte tendencia bajista después de que se rompe el nivel inferior del rango plano.

Conocer estos ciclos es una parte importante de tu proceso de análisis técnico, ya que te permitirá predecir la acción del precio según la fase predominante y te otorgará cierta ventaja al reconocer los próximos movimientos de precios.

Por ejemplo, si identificas el final de la etapa de acumulación, entrarás al inicio de la etapa de aumento, lo que te brinda una oportunidad para beneficiarte del movimiento alcista de los precios.

De la misma manera, querrás entrar al final de la fase de distribución y al comienzo de la fase de descenso, preparándote así para aprovechar un movimiento sólido de los precios a la baja.

Cómo encontrar niveles claves en soportes y resistencias

Muchos traders hacen que el proceso de trazar niveles de soportes y resistencias sea mucho más difícil de lo que necesita ser.

Debes seguir estas seis reglas principales:

- Busca los puntos máximos y mínimos extremos: Debes buscar los puntos más altos y más bajos que el precio ha alcanzado recientemente.

- Busca al menos dos rechazos en un área.

- El nivel debe ser obvio, es decir, que salte a la vista de inmediato cuando mires el gráfico.

- El movimiento al alejarse de la zona fue significativo.

- El nivel actuó como soporte y resistencia, y fue respetado desde ambos lados.

- El nivel fue respetado recientemente, es decir, se formó en un período reciente.

Es muy importante que no necesitas que todas estas condiciones se cumplan cuando trazas un nivel.

Cuantas más reglas cumpla el nivel, mejor, pero no es necesario que cumpla con todas las seis condiciones.

Cómo evitar niveles de soporte y resistencia testeados varias veces

Aquí hay un gran malentendido sobre los niveles de soporte y resistencia: mientras más veces se prueba el nivel, más válido es.

Esta afirmación es una de las mayores mentiras en el análisis técnico.

Los niveles de soporte o resistencia realmente fuertes empujan el precio lejos de ellos de inmediato. Hay suficiente presión de compra en el soporte, suficientes compradores esperando para comprar en ese nivel, lo que hace que el mercado se mueva inmediatamente hacia arriba y lejos del nivel.

Si el precio puede permanecer alrededor del nivel o regresa rápidamente al nivel, esto sugiere una cierta falta de convicción por parte de los compradores. Si el mercado es capaz de volver a probar el nivel muchas veces, entonces tienes una posible configuración para una ruptura a través del nivel, un movimiento por debajo de él.

Si miras este ejemplo, las órdenes en el nivel de soporte son absorbidas cada vez que el precio vuelve a visitar el área, hasta que los compradores pierden su fuerza. El precio entonces cae a través de la zona con poca dificultad.

Y también observa este nivel de resistencia: la zona superior fue probada varias veces y los vendedores entraron, empujando el precio hacia abajo.

Este nivel de resistencia se erosionó gradualmente a medida que más y más vendedores completaban sus órdenes. Eventualmente, hubo menos vendedores y el precio rompió hacia arriba.

Evita comprar en un soporte que ha sido probado múltiples veces en el pasado. Cuantas más veces se pruebe una zona, más probable es que se rompa. Una vez que todos los compradores se han ido, el precio puede moverse a través de ese nivel hacia la siguiente área.

IMPORTANTE: No necesitas dibujar cada nivel que encuentres en tus gráficos.

Muchos traders caen en esta trampa y terminan tardando demasiado en dibujar cada pequeño nivel que pueden encontrar. Lo que obtienen al final es un gráfico realmente desordenado que básicamente hace más daño que bien.

Necesitas aprender a dibujar solo los niveles significativos en tus gráficos, así tendrás un marco de trabajo útil.

Tus niveles de soporte y resistencia no deberían dibujarse exactamente en los máximos o mínimos de las barras de precio.

A menudo, el soporte y la resistencia son más zonas que niveles exactos.

Verás un nivel clave que es, de hecho, un nivel exacto, pero en la mayoría de los casos, el precio romperá tu línea o girará antes de tocar el nivel.

El punto es que no siempre tienes que dibujar el nivel exactamente a través del máximo o el mínimo de la barra.

Cómo analizar patrones de velas en el contexto de la acción del precio

El análisis técnico de velas japonesas no se trata de encontrar patrones, ni de ver si hay más velas verdes que rojas.

Se trata de observar las barras de precios a medida que se forman y comprender lo que el mercado ha hecho y está haciendo.

Una vela del mismo tipo tendrá un significado completamente diferente dependiendo de dónde aparezca en una tendencia de precios.

¿Está al inicio de una tendencia, en el medio de la tendencia o al final de la misma?

¿Está en un soporte o resistencia, o en la fase de acumulación o distribución?

Analizar múltiples barras como un grupo en varios marcos temporales ofrece mucho más valor analítico.

La idea es empezar a leer la vela actual en relación con las barras anteriores.

¿Es la vela actual más grande o más pequeña que las anteriores?

¿Qué velas recientes muestran aumentos o disminuciones en el impulso?

¿Es significativo el tamaño del cuerpo o no?

¿Estás viendo presión de compra o de venta?

Cómo buscar confirmación durante el análisis técnico de las velas japonesas

Los patrones de velas no siempre tienen que significar algo de interés; algunas señales realmente no son señales en absoluto.

Por eso es que la confirmación es tan importante.

La confirmación es un aspecto fundamental del análisis de velas; es la observación de señales separadas e independientes que verifican lo que el patrón de velas predice.

Por ejemplo, una reversión de velas puede confirmarse mediante pruebas de resistencia o soporte, o cambios en el impulso.

Es fundamental apoyarte en la confirmación para mejorar tu tiempo de entrada y salida.

Un indicador de confirmación también puede consistir en una segunda señal del mismo tipo.

Por ejemplo, una reversión inicial de velas puede ser seguida por una vela igualmente fuerte pero diferente, revelando el mismo potencial.

Puedes encontrar una vela con mecha larga que sea seguido por una vela envolvente en un nivel de soporte, tres factores que confirman una posible operación de compra.

Cuando esto ocurre, la fiabilidad de la señal es mucho más fuerte.

Como filtrar el ruido del mercado durante el análisis de tendencias

Dibuja las líneas de tendencia como áreas

Como en el caso de los niveles de soporte y resistencia, debes tratar las líneas de tendencia como

áreas.

El precio es un concepto muy dinámico, y la volatilidad y el impulso pueden afectar los movimientos del precio de manera significativa.

Cuando los traders minoristas (o retailers) intentan colocar una operación en un nivel de precio muy obvio, los traders profesionales lo saben y harán todo lo posible por expulsar a los aficionados dejando que el precio atraviese los niveles.

Para superar esta deficiencia y mejorar tus habilidades de trading, necesitas comenzar a usar áreas en lugar de solo líneas de tendencia individuales.

Al usar áreas, puedes crear zonas de ruido y filtrar gran parte del ruido del mercado.

Usa las líneas de tendencia como zonas, entonces no necesitarás preocuparte por dibujar líneas de tendencia a lo largo de los máximos o mínimos exactos.

Presta atención a la distancia entre los puntos de conexión

Otro consejo es que el espacio entre los puntos de conexión importa.

Los mínimos utilizados para formar una línea de tendencia alcista y los máximos utilizados para formar una línea de tendencia bajista no deben estar ni demasiado separados ni demasiado juntos.

La distancia más adecuada dependerá del marco temporal y del grado de movimiento del precio.

Si los mínimos o los máximos están demasiado cerca entre sí, la siguiente reacción del precio en la línea de tendencia es cuestionable.

Si los mínimos están demasiado separados, la relación entre los dos puntos podría ser sospechosa.

Una línea de tendencia ideal se compone de mínimos o máximos espaciados de manera relativamente uniforme, por lo que es importante medir el tiempo entre toques consecutivos.

Veamos un ejemplo:

Antes de que ocurra una ruptura, el precio tiende a agruparse alrededor de la línea de tendencia de soporte y el tiempo entre los toques consecutivos tiende a acortarse a medida que la tendencia alcista comienza a perder impulso.

El tiempo entre cada toque consecutivo en la línea de tendencia se acorta.

Finalmente, el tiempo entre los dos últimos toques fue muy corto, después de lo cual el precio rompió por debajo de la línea de tendencia y comenzó una fuerte tendencia bajista.

Los compradores no fueron lo suficientemente fuertes para defender la línea de tendencia, y los vendedores continuaron empujando el precio hacia abajo.

Así que si el mercado testea repetidamente una línea de tendencia muchas veces en un período relativamente corto y el precio no puede alejarse mucho de la línea de tendencia, es probable que ocurra una ruptura.

El mercado romperá la línea de tendencia e intentará revertir la tendencia.

Por supuesto, esto no siempre es exacto, pero cuando veo este patrón, me inclino a operar una ruptura en lugar de una continuación.

Analiza el ángulo de la tendencia

El ángulo de la línea de tendencia es importante, ya que a medida que aumenta la inclinación de la línea de tendencia, disminuye la validez del nivel de soporte o resistencia.

Una línea de tendencia escarpada es producto de un avance o declive brusco en un breve período de tiempo.

El ángulo de una línea de tendencia creada a partir de movimientos tan bruscos es poco probable que ofrezca un nivel de soporte o resistencia significativo, incluso si la línea de tendencia se forma con muchos puntos válidos.

Intentar operar una ruptura de la línea de tendencia a menudo resultará difícil. Una vez que se ha establecido una tendencia mediante una serie de máximos y mínimos, las operaciones más rentables están en la dirección de la línea de tendencia hasta que la línea de tendencia se rompe.

Cada vez que el mercado retrocede hacia el área alrededor de la línea de tendencia, incluso si no alcanza o supera la línea de tendencia, busca un cambio de dirección en la línea de tendencia e intenta entrar en la dirección de la tendencia anterior.

Reajusta las líneas de tendencias según nuevos máximos y mínimos

Después de una ruptura de línea de tendencia, existen altas probabilidades de que el área sea testeada nuevamente tras un retroceso, dependiendo de las condiciones del mercado.

El testeo puede ir seguido de la continuación de la tendencia en la dirección inicial, en cuyo caso debes reajustar la línea de tendencia con los nuevos movimientos creados.

Los precios no suelen moverse de manera uniforme y, dado que las líneas de tendencia tienen en cuenta tanto el tiempo como el precio, estas se mueven a lo largo del eje de precio y tiempo.

Esto significa que cualquier aceleración o desaceleración de la tendencia requiere ajustes en la línea de tendencia.

Para decidir si una línea de tendencia debe ser ajustada o si ha sido definitivamente rota, considera cómo se mueve el precio dentro de una tendencia.

Durante una tendencia alcista, por ejemplo, el precio alcanza máximos y mínimos más altos; mientras eso siga ocurriendo, si el precio se mueve por debajo de la línea de tendencia, no significa necesariamente que la tendencia haya terminado, solo que la línea de tendencia necesita ser ajustada.

Como en el caso de los niveles de soporte y resistencia, las líneas de tendencia en marcos de tiempo más altos son las más importantes.

Cuanto más tiempo se respete una línea de tendencia, más importante se vuelve.

Una línea de tendencia que se extiende por más de dos semanas siempre se considerará más importante que una línea que solo se extiende durante el transcurso de una sesión de negociación.

Para obtener los mejores resultados con las líneas de tendencia, utiliza marcos de tiempo más altos como los gráficos de 4 horas o diarios.

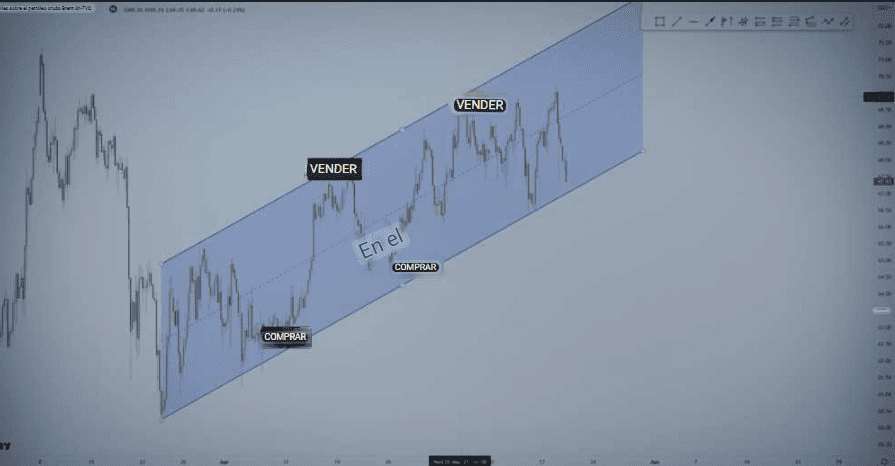

Analiza canales de tendencia

Otro consejo es usar canales de línea de tendencia. Un canal de línea de tendencia está en el lado opuesto de la acción del precio con respecto a la línea de tendencia y tiene la misma inclinación general.

Por ejemplo, en una tendencia alcista, una línea de tendencia se encuentra por debajo de los mínimos, mientras que una línea de canal de tendencia se encuentra por encima de los máximos, y ambas están subiendo hacia arriba y hacia la derecha.

Un canal de línea de tendencia es útil para contrarrestar una tendencia que ha avanzado demasiado rápido o para tomar tus ganancias si entraste en una posición larga cerca de la línea de tendencia inferior.

Consejos para analizar adecuadamente los patrones de la acción del precio

En lo relativo al análisis de patrones de la acción del precio, la ubicación es de suma importancia; de hecho, se podría decir que el patrón del gráfico se define no solo por su forma, sino por la acción del precio que lo precede.

Un patrón que sugiere la continuación del movimiento actual es inútil si no existe una tendencia que pueda ser continuada.

De igual manera, sin una tendencia a revertir, un patrón del gráfico que insinúa una inversión de precios pierde su significado.

Todos los patrones deben ser vistos dentro del contexto de la acción del precio que precedió a la formación de esos patrones.

Los patrones ocurren en todos los tipos de gráficos y en todos los marcos de tiempo; son igualmente propensos a aparecer en un gráfico horario como en uno diario.

Debido a que estos patrones pueden ocurrir en cualquier período de tiempo, se consideran de naturaleza fractal, y aquí está el principal problema con los patrones de gráficos:

Incluso, hay traders que cuestionan si tales patrones realmente existen.

Debido a que tendemos a ver lo que queremos ver, podría ser una buena idea evitar buscar patrones específicos; en su lugar, examina los gráficos sin expectativas, buscando nada en particular y espera a que un patrón se revele por sí mismo.

El patrón ideal debería ser bastante obvio, debería destacar. Si toma más de unos pocos segundos identificar el patrón, podría no ser un ejemplo útil de la información.

Y recuerda: los patrones fallan como cualquier técnica; nada en el análisis técnico está garantizado.

La verdad es que son más fáciles de detectar después del evento, pero aún puedes construir un plan en torno a ellos una vez que ocurra la ruptura.

Otro punto clave es que los patrones de manual son bastante raros en tiempo real; no encontrarás un triángulo perfecto, verás muchos altibajos en los precios y rupturas falsas; solo tienes que observar la relación entre los movimientos y ajustar tus líneas a medida que el precio se desarrolla.

Y otro consejo: los patrones de gráficos son más fiables en los marcos de tiempo superiores, así que mira primero el panorama general.

Cómo interpretar correctamente el volumen en el trading

En el análisis técnico, el volumen es el segundo dato más valioso después del precio en sí.

Un gran volumen confirma la actividad del mercado y que los participantes del mercado están involucrados en el movimiento, incluyendo el «dinero inteligente» (smart money) que aporta el mayor volumen de transacciones al mercado.

Cuando el «dinero inteligente» está operando, significa que están interesados en el precio en ciertos niveles y literalmente empujan el precio hacia arriba o hacia abajo.

Un bajo volumen nos indica que hay muy pocos participantes en el mercado y que ni los compradores ni los vendedores tienen un interés significativo en el precio.

Impacto del volumen en las tendencias

El volumen puede ayudarte a determinar la salud de una tendencia.

Una tendencia alcista es fuerte y saludable si el volumen aumenta a medida que el precio se mueve con la tendencia y disminuye cuando el precio va en contra de la tendencia durante los periodos de corrección, también conocidos como retrocesos.

Cuando los precios están subiendo y el volumen está disminuyendo, esto te indica que es poco probable que la tendencia continúe.

El precio aún puede intentar subir a un ritmo más lento, pero una vez que los vendedores toman el control, lo cual suele estar marcado por un aumento en el volumen, los precios caerán.

Una tendencia bajista es fuerte y saludable si el volumen aumenta a medida que los precios bajan y disminuye cuando el precio comienza a retroceder hacia arriba. Cuando el precio está cayendo y el volumen está disminuyendo, es poco probable que la tendencia bajista continúe.

El precio continuará bajando pero a un ritmo más lento o comenzará a subir.

Impacto del volumen en las reversiones de tendencias

Cuando hay picos de volumen en ciertos niveles de precios, debes saber que esa fue un área de alto interés para los traders en ese nivel de precio.

Si hay un gran interés, significa que ese nivel es clave.

Esta simple observación del volumen te permitirá identificar niveles importantes de soporte y resistencia, que podrían jugar un papel significativo en el futuro.

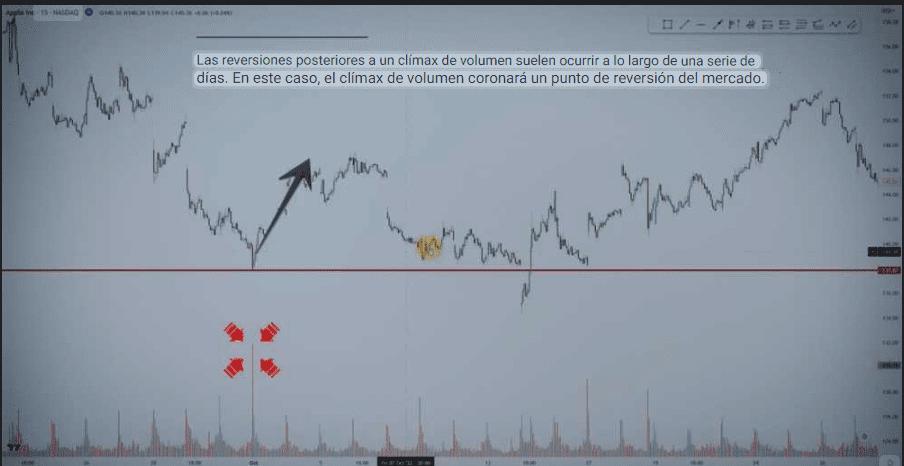

Cuando los picos de volumen son extremos, es decir, más grandes que cualquier pico histórico cercano, esto se conoce generalmente como un clímax de volumen.

Cuando esto ocurre, debes buscar señales de la futura dirección del movimiento en el propio precio, lo cual a menudo va seguido de una vela o un patrón de barra de precios particular.

Los picos masivos de volumen se ven a menudo durante anuncios fundamentales en una base diaria. Sin embargo, las reversiones no ocurren en un solo día, sino en una serie de días.

Si un volumen superior al promedio se mantiene en el mercado durante varios días, un gran pico de volumen, un clímax de volumen, marcará un punto de reversión del mercado.

Impacto del volumen en las rupturas de tendencia

El volumen puede ayudar a validar todo tipo de rupturas.

Cuando el mercado se está consolidando con un bajo volumen, un aumento en el volumen puede significar que una ruptura es inminente.

Una ruptura que se produce con un volumen en aumento es una ruptura válida, mientras que una ruptura que no atrae interés de los traders y ocurre con un bajo volumen es probable que sea falsa.

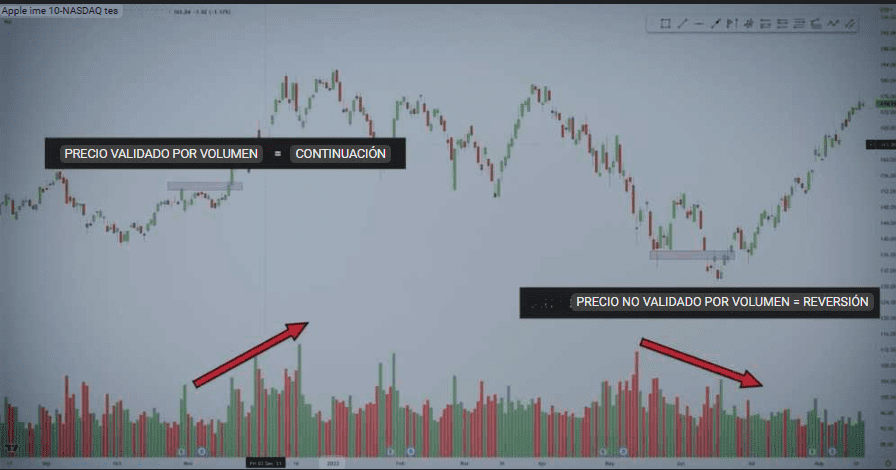

Cuando analizas un mercado, deberías centrarte solo en dos puntos: si el precio ha sido validado por el volumen o si hay una divergencia con el precio.

Si el precio es validado, esto confirma una continuación del comportamiento del precio. En cambio, si hay una divergencia, esto envía una señal de un posible cambio.

Cómo utilizar correctamente el retroceso de Fibonacci

A algunos no les gusta traders el retroceso de Fibonacci porque esta herramienta es subjetiva.

Hay múltiples oscilaciones de precios durante un día de trading, por lo que no todos conectarán los mismos dos puntos.

Los dos puntos que tú conectes pueden no ser los mismos que otros conecten, por eso no intentes forzar los niveles. Los retrocesos de Fibonacci más efectivos y útiles son aquellos en los que no tienes que buscar mucho en un gráfico.

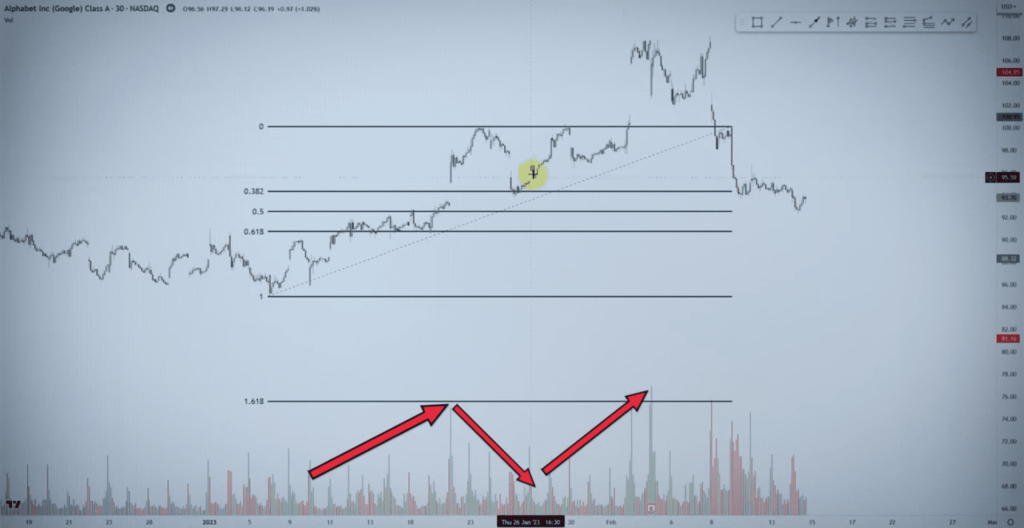

Usa el retroceso de Fibonacci en conjunción con el volumen

Cuando veas que el precio se acerca a una zona de soporte de Fibonacci, la señal más importante que puedes buscar es el volumen para ver si ese soporte se mantendrá.

En este ejemplo, observa cómo el mercado tuvo varios picos de volumen al alza en el movimiento hacia arriba, pero el retroceso hacia el soporte en el nivel de Fibonacci mostró una disminución en el volumen.

Esto no significa que la gente no esté interesada en el mercado, sino que hay menos vendedores empujando el precio hacia abajo.

Aquí es donde los compradores intervienen y acumulan en anticipación a una subida.

Un alto volumen después del rechazo de un nivel de Fibonacci representa una muy buena señal.

Cómo operar correctamente las brechas de mercado (market gaps)

Si el volumen representa compromiso, entonces los gaps del mercado representan emoción. Un gap ocurre cuando el precio salta más alto o más bajo que el precio anterior, dejando un espacio vacío o hueco entre dos precios.

Si operas con acciones o índices, a menudo verás espacios en blanco que representan momentos en los que no se realizaron transacciones dentro de un rango de precios particular.

Normalmente, esto ocurre entre el cierre del mercado de un día y la apertura del día siguiente.

Este espacio entre los rangos de precios de dos días consecutivos tiene varios grados de importancia:

- Identificación de oportunidades de trading: Los gaps pueden ser utilizados para identificar oportunidades de compra o venta. Por ejemplo, un gap de ruptura puede ser una señal de compra si ocurre al alza o una señal de venta si ocurre a la baja.

- Confirmación de tendencias: Los gaps pueden actuar como confirmación de la fuerza de una tendencia. Un gap de continuación, por ejemplo, refuerza la idea de que la tendencia en curso continuará.

- Estrategia de cierre de Gap: Muchos traders creen que los gaps, especialmente los comunes y de exhaustión, tienden a cerrarse, es decir, el precio vuelve a niveles anteriores al gap. Utilizan esta teoría para tomar posiciones contrarias al movimiento del gap inicial.

- Análisis técnico complementario: Es importante no basarse únicamente en los gaps para tomar decisiones de trading. Deben complementarse con otros indicadores técnicos, como patrones de velas, medias móviles, niveles de soporte y resistencia, volumen de negociación, entre otros.

- Volatilidad: Los gaps suelen ir acompañados de una mayor volatilidad, por lo que es importante gestionar adecuadamente el riesgo.

Los gaps son muy importantes en cualquier plan de análisis técnico porque ofrecen evidencia de que algo importante ha sucedido en los fundamentos o en la psicología de la multitud.

Cuáles son los indicadores más comunes en el análisis técnico

El análisis técnico hace un uso extensivo de varios modelos matemáticos o estudios para mostrar diversos aspectos de la actividad del precio.

Estos modelos generalmente se denominan indicadores técnicos.

Los objetivos al utilizar indicadores son los mismos: mejorar el reconocimiento, identificar mejor las tendencias actuales y emergentes, y los puntos sujetos a reversión de tendencia.

En lo que respecta a los indicadores, podemos dividirlos en cuatro clases:

- Indicadores de tendencia

- Indicadores de momentum

- Indicadores de volumen

- Indicadores de volatilidad

Indicadores de tendencia

Los indicadores de tendencia están diseñados para medir la fuerza y la dirección de una tendencia.

Si un mercado está en una fuerte tendencia alcista, un indicador de tendencia debería darte una señal de compra, y si el mercado está en una fuerte tendencia bajista, los indicadores de tendencia te darán señales de venta.

Pero aquí está el principal problema: los indicadores se basan en datos de precios pasados, por lo que la mayoría de los indicadores de tendencia se retrasan con respecto al precio y dan señales de trading después de que una tendencia ya se ha establecido.

Esto significa que probablemente te perderás el movimiento inicial de una nueva tendencia hasta que un indicador de tendencia envíe una señal de trading.

Los indicadores de tendencia más comunes son el VWAP y las medias móviles.

Estos son los únicos dos indicadores en esta categoría que deberías aprender.

Indicadores de momentum

Otro grupo popular de indicadores técnicos son los indicadores de momentum, también llamados osciladores.

A diferencia de los indicadores de tendencia, los osciladores miden la fuerza relativa de los movimientos recientes del precio y trazan un valor entre 0 y 100.

Si los precios están subiendo con fuerza, un oscilador lo sigue y alcanza niveles de sobrecompra.

De manera similar, si los precios están cayendo, un oscilador está diseñado para alcanzar niveles de sobreventa.

Los osciladores funcionan bien en mercados en rango, pero generan muchas señales falsas cuando los mercados están en tendencia.

Los osciladores más populares son el índice de fuerza relativa (RSI), el indicador estocástico y el MACD.

Indicadores de volumen

Los indicadores de volumen miden la fuerza de un movimiento de precio utilizando la información del volumen de negociación.

Aunque los indicadores de volumen son muy populares entre los traders de acciones, los traders de Forex pueden aprovecharlos mucho menos, ya que no existen medidas confiables del volumen de negociación en el mercado de divisas.

Los indicadores más populares son el On Balance Volume (OBV), la línea de acumulación y distribución, y el índice de flujo de dinero (Money flow index).

Indicadores de volatilidad

Los indicadores de volatilidad miden la tasa de cambio de los precios sin importar su dirección.

Estos indicadores aumentan cuando los mercados están activos y disminuyen cuando los mercados están tranquilos.

Los indicadores de volatilidad populares incluyen las Bandas de Bollinger y el Rango Verdadero Promedio (ATR).

Cómo combinar correctamente los indicadores técnicos en trading

Mientras los cuatro tipos de indicadores intentan determinar lo mismo—si los precios están a punto de aumentar, disminuir o mantenerse estables—el enfoque que cada uno ofrece es único.

Observar el mercado desde múltiples ángulos diferentes puede ayudarte a desarrollar una perspectiva más precisa, realista y accionable.

Saber qué indicador pertenece a qué categoría y cómo combinar los mejores indicadores de manera significativa puede ayudarte a analizar el mercado mucho mejor.

Lo que necesitas entender es que, aunque estos indicadores técnicos son útiles, cada uno tiene sus propias debilidades, y combinar los indicadores de manera incorrecta puede llevar a mucha confusión y a un análisis de precios erróneo.

El mayor problema con los traders es que utilizan diferentes indicadores que pertenecen a la misma clase de indicadores y que muestran la misma información en sus gráficos.

Por ejemplo, imagina que estás analizando un gráfico con tres indicadores de momentum: MACD, RSI y Estocástico.

Esencialmente, los tres indicadores proporcionan la misma información porque examinan el momentum en el comportamiento de los precios.

Puedes ver que todos los indicadores suben y bajan al mismo tiempo, giran juntos y también están planos durante los períodos sin momentum.

Así que si operas con una estrategia de múltiples indicadores que utiliza el RSI, el MACD y el Estocástico, básicamente estás usando tres tipos de indicadores que pertenecen a la misma clase.

Todos ellos son indicadores de momentum que mostrarán el mismo tipo de información de una forma u otra.

Un error común es usar solo indicadores de tendencia.

El problema de añadir múltiples indicadores que muestran la misma información, es que terminarás dando demasiado peso a la información proporcionada por estos indicadores y fácilmente te perderás otras cosas cruciales.

Podrías tener dos o más indicadores de tendencia y podrías creer que la tendencia es más fuerte de lo que realmente es, porque ambos indicadores te darán luz verde, y podrías perder otras pistas importantes en tus gráficos.

La solución es simple: evita usar indicadores técnicos que muestren el mismo tipo de información.

La mejor estrategia con múltiples indicadores es combinar herramientas que muestren diferentes tipos de información.

Existe otro error común: usar demasiados indicadores.

Añades 5 o 6 indicadores porque se ven bien en tu gráfico.

Algunos indicadores dicen «compra» mientras que otros dicen «vende», y para cuando todos están de acuerdo, el precio ya se ha movido mucho y es demasiado tarde para entrar.

No necesitas saturar tus gráficos.

Menos es más. Limita el uso de indicadores a dos o tres como máximo y no trates de filtrar tus operaciones perdedoras con el uso de indicadores; terminarás filtrando también las buenas.

Deja que los indicadores confirmen tu sesgo de trading y no los sigas ciegamente.

Consejos para perfeccionar tu análisis técnico en Trading

En tu análisis técnico, es mejor usar un enfoque de arriba hacia abajo.

En un análisis de arriba hacia abajo, comienzas con marcos de tiempo más amplios y luego te enfocas en los más cortos.

Por ejemplo, cuando buscas configuraciones de trading, mirarás un gráfico a gran escala, tal vez el gráfico diario o semanal.

Esto te dará una vista muy amplia del mercado, lo que te permitirá analizar todo de una manera muy macro.

Puedes ver ciertas zonas clave de soporte y resistencia o tendencias a largo plazo.

Recuerda que la relevancia en marcos de tiempo más altos significa longevidad en los más cortos. Una vez que hayas encontrado tu configuración ideal, debes hacer zoom en marcos de tiempo más cortos y analizar todo para asegurarte de que sea congruente con tu teoría inicial.

Existen muchos beneficios en un análisis de arriba hacia abajo.

El análisis técnico es complejo y tiene muchos matices. Si aspiras a la perfección en el trading, te resultará difícil.

Considera las líneas de tendencia y el soporte y resistencia; no deberías esperar que el precio se gire justo en el punto exacto en un gráfico y basar tus decisiones de trading en esa línea exacta.

Estos patrones perfectos hasta el punto exacto solo se ven en los manuales de trading; en tiempo real, los movimientos de precios pueden ser bastante desordenados.

Si el precio baja por debajo de una línea de soporte, no significa necesariamente que el soporte se haya roto.

Recuerda que en un mercado hay compradores y vendedores, hay caza de stops, liquidez, estrujes de cortos, picos de impulso y eventos sorpresivos.

Actualmente, hay un gran debate entre los técnicos que piensan que la acción del precio es la mejor manera de analizar los mercados y los traders que creen que usar indicadores técnicos es la mejor manera de operar.

Los traders que prefieren la acción del precio dicen que es mejor porque no se retrasa respecto al mercado.

Los traders que se apoyan en indicadores afirman que su método es más simple porque es un estilo de trading más objetivo.

¿Entonces, cuál es mejor en el análisis técnico?

Primero, ya sabes que la mayoría de los indicadores son retardados; un indicador toma la acción del precio pasado y luego visualiza el resultado después de aplicar una fórmula.

Por lo tanto, lo que te muestra tu indicador es el resultado de la acción del precio pasado.

Al mismo tiempo, las señales de la acción del precio también pueden retrasarse, o mejor dicho, pueden ofrecer señales tardías.

Operar con la acción del precio no es tan fácil como parece y muchos componentes a menudo se pasan por alto.

Hablamos de esto: el tamaño de las velas y los movimientos de precios, cómo se comparan con la acción del precio anterior, el componente del impulso y la volatilidad en las mechas y los cuerpos.

No cometas el error de operar con la acción del precio solo porque parece simple.

Un trader que no entiende los matices de la acción del precio puede fácilmente leer mal un gráfico.

Lo mismo ocurre al operar con indicadores; si aplicas cuatro o cinco indicadores y cinco medias móviles en un gráfico, puedes llenar rápidamente tu pantalla de información.

Recuerda que los indicadores de trading se derivan de la acción del precio pasada, por lo que no te muestran información basada en lo que está ocurriendo ahora, sino en lo que ocurrió en el pasado.

La realidad es que los traders que toman sus decisiones usando solo indicadores siempre reaccionarán tarde a los cambios en un mercado.

Sin embargo, los indicadores siguen siendo útiles porque proporcionan puntos de referencia en gráficos limpios.

Eliminan la adivinación al proporcionar información objetiva.

Mi consejo es que te concentres en la acción del precio y encuentres tu confirmación con la ayuda de indicadores si no estás seguro de que tu análisis sea 100% correcto.

Pero primero necesitas escuchar lo que el precio te está diciendo:

- ¿Quién tiene el control ahora?

- ¿Están los compradores o los vendedores empujando el precio hacia arriba con más fuerza?

- ¿Cómo se relacionan las ondas de tendencia entre sí?

- ¿Está ganando o perdiendo fuerza el impulso?

- ¿Cómo está reaccionando el precio alrededor de los máximos y mínimos anteriores y cómo reacciona en los niveles clave?

Todas estas son señales importantes que te ayudarán a entender la dinámica entre compradores y vendedores.